- 0757-85555038

-

客服一:1287970437

客服二:2959863942

-

客 服

客 服

-

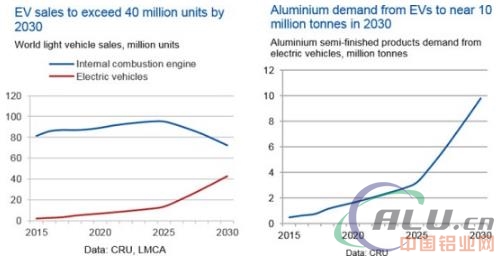

【新联昌早报】预计到2030年,电动汽车行业的铝消费量将在2017年的基础上翻十倍达到近1,000万吨。原铝、铝挤压制品和压延制品的应用将远高于现在的燃油动力车。

与其相反,再生铝铸件的应用将随着转向纯电池电动汽车而有所下滑。未来几年,电动汽车业的发展将支撑原铝消费、限制再生铝消费。

预计到2030年电动汽车产量将达到4,000万辆,由此产生的铝消费量为1,000万吨

CRU预测到2030年全球纯电池电动车(BEV),插电式混合电动车(PHEV)和混合电动车(HEV)的销量将增加到4,200万辆。我们预测到2030年电动汽车占全球汽车总量的份额将从2017年的4%提高到30%左右。

目前全球电力“绿色化”风潮越来越多地渗入到交通运输行业:以新能源汽车为例,2016年全球销量同比增长超过40%。这一趋势将对铝市场产生决定性的影响。

CRU开发了一个综合预测和假设评估工具用以了解这些影响,以及影响它的政策、科技、宏观经济和社会因素。该模型包含了我们一贯使用的宏观经济框架,并考虑了技术和电力市场的发展状况。

对电动汽车零部件进行自下而上的分析

我们提供了一份电动汽车市场铝消费的主要研究成果。我们通过与汽车制造商、一级和二级汽车经销商以及从汽车展会上获得的信息对铝消费进行了预测。这份研究成果还参考了投资者的研究材料以及业界翘楚在行业大会上所做的主题演讲。

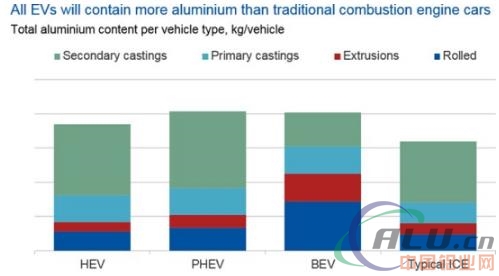

电动汽车行业的铝消费增长了15-27%

假定每辆燃油发动机汽车需要消耗160公斤铝,那么插电式混合动力车和纯电池电动车的铝消费量则比传统燃油发动机汽车多了25-27%。

电动汽车的新零部件与铝制车身板一样重要

燃油发动机汽车提高铝消费量很大程度上是看中铝轻量化的优势。福特F-150转向采用铝,改用铝制车身板代替钢板就是较佳例证。

然而,电动汽车增加的铝消费大多来自新零部件,当然也包括增加铝制车身板。

CRU研究开发了一个电动汽车铝消费模型,具体分为四大类:

电池驱动:包括电池电机,DC-AC逆变器,DC-DC转换器,充电器,热泵和减速器的电池外壳。

电池和电池壳:包括移动电池、电池箔和电池外壳。其中电池壳占较大的市场份额。汽车制造商尚未确定电池壳的标准,我们结合了主要的钢材电池壳(三菱Outlander PHEV和尼桑Leaf BEV),铸铝电池壳(奥迪 PHEVs)以及结合了挤压和压延产品(特斯拉 Model S)。

我们还囊括了应用于燃油发动机汽车中的两大类:

白车身和开闭件:我们将这一大类进行拆分,其中包括铝制车身板。目前电动汽车的铝消费量远高于燃油发动机汽车。但是电动汽车选用铝制车身板存在两大威胁:第 一,电池技术的提高降低了对轻量化的要求;第二,目前汽车制造商正在从头设计电动汽车而非转换燃油发动机车型,这从而提高了汽车行驶里程。例如尼桑Leaf和特斯拉 Model 3的铝消费量就小于之前的车型。尽管如此,电池技术的进步将有利于铝薄板的轻量化和延长汽车行驶里程。

燃油发动机系统:CRU预测燃油发动机系统的铝消费量仅为60公斤,主要包括刹车、方向盘、热交换器和车轮等。 我们估计电动汽车发动系统这些零部件的铝消费量与与燃油车一样。此外,插电式和混合动力车的发动机可以选用再生铝铸件。

电动汽车革命中的赢家和输家

铝挤压制造商正在期待他们的F-150时刻,因为F-150推动了铝制车身板成为主流产品。电动汽车,尤其是电池外壳正在为铝挤压制品在电动汽车中的应用创造广阔空间。现有汽车零部件所消耗的铝挤压制品数量也将稳步增加,例如车内饰和事故管理系统。

然而,Magna和Nemak这些公司试图用铝铸造解决方案来垄断电池壳。这些企业是目前铝制发动机零部件的主要供应商并且需要适应不断变化的汽车设计。

随着大规模转向纯电池电动车以及传统发动机逐渐消失,铝铸造的末日似乎离我们不远了。插电式和混合动力车将保留发动机,并且可以使用再生铝铸件。重要的是除了使用过的易拉罐,汽车发动机是再生铝较主要的应用领域。在铝长期市场展望报告中我们全面分析了废铝市场的连锁影响。

铝压延生产商应该押注于电池技术的巨大飞跃和延长行驶里程。铝是前面提及的铸造和挤压汽车零部件的较佳原材料。而对压延产品来说更多的是看重铝轻量化的优势。

电动汽车业的发展对原铝生产商和LME铝价都有极大的推动作用。目前尚未有原铝生产商介入再生铝铸件市场。大规模转向纯电池电动车将摒弃再生铝大幅提振原铝消费。

我们除了预测到2040年的铝长期消费,CRU铝市场长期展望中还提供了按铝厂划分的产量和产能数据,以及按地区划分的原铝供需平衡。更多信息请参阅去年12月底出版的CRU 铝长期市场展望以及CRU出版的其它铝市场专题分析报告。